Brazilië Centrum FinTech Latijns Amerika

Grootse Toekomst

eyesonsuriname

Amsterdam, 7 april 2023– Dit artikel geeft de huidige FinTech-situatie in Brazilië, inclusief de belangrijkste gebieden van FinTech-activiteiten en voorbeelden van bedrijven die momenteel actief zijn op dit gebied.

De Braziliaanse overheid en de Centrale Bank hebben de groei van FinTech gefaciliteerd door nieuwe ondersteunende wetten en beleidsmaatregelen te implementeren.

FinTech is het gebruik van technologie voor financiële diensten en producten op elk financieel gebied. In de praktijk betekent dit dat bedrijven hun financiële diensten op het gebied van technologie gaan leveren variërend van online op internet, digitaal op mobiele apparaten tot het gebruik van kunstmatige intelligentie.

FinTech wordt vaak gebruikt en geprezen om zijn efficiëntie (veel dingen kunnen online of via een app worden gedaan in plaats van persoonlijk), gemak en de mogelijk lagere kosten omdat er geen fysieke infrastructuur nodig is. Er zijn echter uitdagingen, zoals de dreiging van hackers, geen duidelijk zicht op regelgeving (weinig wetten over FinTech, vooral op het gebied van privacy) en hoe consumenten die niet bekend zijn met de technologie erbij te betrekken.

De financiële sector in Brazilië

São Paulo is het financiële hart van Brazilië (en het Zuid-Amerikaanse continent) met veel van de internationale bedrijven in de stad met twaalf miljoen inwoners. Uit gegevens van de World Development Indicators van de Wereldbank blijkt dat er voor elke 100 mensen in Brazilië 113 mobiele mobiele abonnementen zijn (2017).

Het is de grootste economie van Latijns-Amerika en de negende grootste economie (bbp: USD 1,93 biljoen volgens IMF DataMapper ter wereld.

In de Global Findex van de Wereldbank, die als doel heeft financiële inclusie te bevorderen, werd voor 2017 de volgende informatie gepresenteerd:

• 70% van de Braziliaanse volwassenen heeft een bankrekening bij een financiële instelling of een mobiele bankrekening. Van de 30% Brazilianen die geen bankrekening hebben, heeft 24% een mobiele telefoon (bijna 50 miljoen mensen);

• Het percentage volwassenen met een mobiele telefoon in Brazilië is 85%.

Op dit moment wordt de financiële markt van Brazilië gedomineerd door vier nationale banken – Itaú, Bradesco, Banco do Brasil en Caixa Econômica Federal, die in 2018 76,35% van de deposito’s in handen hadden

[1] en vergelijkbare concentraties werden gevonden op het gebied van kredietverlening.

[2] en activa

[3] De banken zijn begonnen met innoveren op het gebied van FinTech en/of nemen FinTech-bedrijven over.

Een ander kenmerk van de Braziliaanse markt zijn de hoge rentetarieven die traditionele banken rekenen op leningen en creditcards; ze zijn hoger dan in de meeste landen met percentages van meer dan 50% [2]. Bovendien is het bezit van een creditcard of betaalpas in Brazilië duur. Deze twee voorwaarden samen met de bovengenoemde informatie over financiële inclusie onderscheiden Brazilië van andere landen in de wereld.

Een rapport van Goldman Sachs (Fintech’s Brazil Moment) verwacht een potentiële FinTech-omzet van meer dan BRL 75 miljard (ongeveer EUR 20 miljard) in Brazilië in de komende tien jaar.

Het FinTech-ecosysteem van Brazilië

In kaart brengen

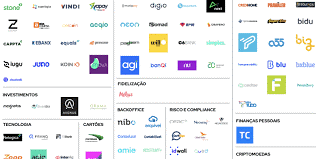

Volgens een mapping uitgevoerd door Finnovista1 zijn er in totaal 377 fintechs verspreid over 12 gebieden in Brazilië, met als grootste gebieden Payments and Remittances (elektronische geldovermakingen), Enterprise Financial Management (financiële gegevens voor bedrijven organiseren), Consumer en Business

1 Een Spaans fintech-platform opgericht door ondernemende professionals met verschillende achtergronden met als doel de ondernemersinteresse in digitale transformatie te gebruiken om een betere financiële dienstverlening te creëren.

Lenen

Hoewel dit niet de grootste gebieden zijn, zijn de snelst groeiende gebieden Digital Banking en Investments in Wealth Management en Markets & Trading. De bekendste en grootste fintechs in Brazilië bevinden zich op het gebied van digitaal bankieren (Nubank) en betalingen (Stone Pagamentos en Pagseguro; beide bedrijven hadden onlangs een IPO2 in de VS). Deze drie bedrijven zijn de FinTech-unicorns van Brazilië

3.

Van de Braziliaanse fintechs breidde reeds 30% uit naar het buitenland waarvan 81% in Latijns-Amerika en de Caraïben en respectievelijk 11% en 5% naar de VS & Canada en Europa. Zo opende de eerder genoemde Nubank vorig jaar een kantoor in Duitsland.

Concentratie

Uit gegevens van Finnovista en het Fintechlab4 blijkt dat 71% van alle Braziliaanse fintechs in São Paulo is gevestigd, op de voet gevolgd door Rio de Janeiro (8%) en Belo Horizonte (5%) in 2017.

Deze drie steden staan niet alleen in de top 10 grootste steden van het land in termen van inwoners ze dragen ook het meest bij aan het nationale bbp (in beide gevallen is São Paulo nummer één en Rio de Janeiro nummer twee).

Enkele kenmerken van de drie steden:

• In São Paulo zijn al Zuid-Amerikaanse hoofdkantoren van oa Google, Uber en Airbnb gevestigd, naast kantoren van venture capital firma’s. De gemeente heeft de laatste tijd meer ingezet op het automatiseren van processen en het verbeteren van de technologische toegankelijkheid door bijvoorbeeld meerdere nieuwe wifi-spots in de stad te plaatsen.

• São Paulo maakte het ook mogelijk om in vijf dagen een bedrijf te openen (in plaats van meer dan 100 dagen daarvoor) en de meeste belangrijke incubators en accelerators voor start-ups bevinden zich in de stad.

Zo heeft Google zijn enige Latijns-Amerikaanse incubator in São Paulo, een van de zes wereldwijd.

Zowel Itaú als Bradesco – twee belangrijke private banken – hebben hun incubators in São Paulo en werken nauw samen met bekende durfkapitaalfondsen.

• Rio de Janeiro en Belo Horizonte hebben lokaal geïnitieerde fintech-startups en -initiatieven. Rio heeft bijvoorbeeld Banco Maré: een op blockchain gebaseerd digitaal platform gericht op mensen die niet zijn opgenomen in het financiële systeem. Belo Horizonte heeft San Pedro Valley: een privéhub met meer dan 300 startups, waaronder enkele fintech-bedrijven.

• Hoewel de meeste activiteiten in São Paulo plaatsvinden, hebben Rio de Janeiro en Belo Horizonte elk hun eigen unieke fintech-klimaat. In Rio zijn veel fintechs ontstaan uit sociale ongelijkheid, aangezien veel bedrijven zich richten op de inwoners zonder toegang tot traditionele financiële diensten.

Belo Horizonte daarentegen staat bekend om het afleveren van IT-afgestudeerden en Google opende in 2016 zijn engineeringcentrum in de stad.

Bovendien probeert de staat Minas Gerais, waarvan Belo Horizonte de hoofdstad is, buitenlandse investeerders aan te trekken via zijn Startups and Entrepreneurship Ecosystem Development (SEED)-programma.

Braziliaanse fintech-cases

Het Braziliaanse bedrijf Nubank biedt gratis creditcards aan tegen lage rentetarieven en gebruikt een algoritme met meer dan 3000 variabelen om haar klanten te beoordelen, in tegenstelling tot de tien variabelen die traditionele banken gebruiken.

Nubank kan haar klanten lagere tarieven aanbieden. De bedrijven Stone Co en PagSeguro bieden beide betaaltoestellen aan tegen lagere huur- en verkoopprijzen dan hun traditionele concurrenten.

PagSeguro richt zich op de klanten in het lagere prijssegment en Stone Co richt zich op de klanten in het hogere prijssegment. Waar bijvoorbeeld taxichauffeurs in het verleden alleen contant geld accepteerden, gebruiken velen van hen nu PagSeguro.

Een ander groeiend fintech-bedrijf is Creditas; een online platform dat leningen aanbiedt aan particulieren tegen lagere rentetarieven dan de traditionele banken.

Dit komt door het gebruik van onderpand; wanneer de lener onderpand gebruikt, zoals een huis, heeft de geldschieter lagere risico’s en kan hij daarom lagere rentetarieven bieden.

Een Nederlands FinTech-bedrijf in Brazilië is Adyen.

Het bedrijf begon in 2006 in Nederland als betalingsdienstaanbieder, maar is tegenwoordig uitgebreid naar andere landen met een totaal eigen vermogen van USD 7 miljard en geen schulden.

Online bedrijven als Netflix en Uber kunnen meerdere betaalmethoden (iDeal, Paypal, creditcard) aanbieden in één betaalsysteem van Adyen. Het bedrijf filtert ook duistere transacties eruit.

Het bedrijf begon in 2010 met het verwerken van betalingen in Brazilië en heeft een kantoor in São Paulo.

In 2014 was het volume van haar betalingstransacties in Brazilië met 160% gegroeid en in 2016 verkreeg het de Braziliaanse acquisitielicentie.

2 beursintroductie; de eerste aandelen uitgegeven en verkocht door een bedrijf waardoor het een beursgenoteerd bedrijf wordt

3 Kapitaalgesteunde particuliere bedrijven met een waarde van meer dan een miljard dollar

4 Een Braziliaanse hub om het nationale fintech-ecosysteem te verbinden en te faciliteren

Er worden verschillende technologieën gebruikt, variërend van Near Field Communication en cloudgebaseerde technologieplatforms (betaalapparaten) tot Application Programming Interface (Creditas) en Big Data Analysis en Machine Learning (Nubank).

Braziliaanse wet die fintech-activiteiten promoot

Alle bovengenoemde ontwikkelingen zijn mogelijk gemaakt door recente wijzigingen in de Braziliaanse wet op verschillende gebieden. Op het gebied van betaalapparatuur waren twee bedrijven tot 2012 bij wet oligopolisten.

Na de wetswijziging nam de concurrentie op de markt toe met de introductie van nieuwe spelers zoals PagSeguro en Stone. De traditionele spelers proberen nu hun klanten wat extra’s te bieden of nieuwe producten te lanceren om te voorkomen dat ze naar de goedkopere start-ups gaan. Ze zijn ook actief bezig met het verwerven van andere start-ups in het betalingsverkeer.

Een andere recente wetswijziging (resolutie 4.656, april 2018) staat fintech-bedrijven toe geld te lenen (krediet te geven) zonder tussenkomst van een traditionele bank. In het verleden kostte het veel geld en tijd om een officiële financiële instelling te worden (bijvoorbeeld traditionele banken). Fintech-bedrijven kunnen zich nu registreren als een beperkte financiële instelling, waardoor ze rechtstreeks met de klant kunnen werken. De twee soorten beperkte financiële instellingen zijn de directe kredietmaatschappij, die haar eigen kapitaal leent via elektronische platforms, en de lening tussen mensen, die geldschieter en lener samenbrengt op een elektronisch platform. Fintech-bedrijven verwachten meer concurrentie op de kredietmarkt en dus lagere rentetarieven.

De Braziliaanse Centrale Bank (BCB) is ook actief op de fintech-markt met als doel deze nieuwe ontwikkelingen te faciliteren. Een voorbeeld is de fintech-samenwerking tussen de BCB en de Hong Kong Monetary Authority om de samenwerking tussen de twee instellingen op het gebied van fintech te versterken door innovatie in financiële diensten in beide markten te stimuleren en innovatieve financiële bedrijven te ondersteunen om hun activiteiten uit te breiden naar elkaars jurisdicties. De Braziliaanse Centrale Bank heeft in juni 2018 ook een blockchain-platform geïntroduceerd – het Information Integration Platform for Regulators (PIER) – waarmee ze informatie kan uitwisselen met andere financiële instellingen uit het Braziliaanse financiële systeem (SFN), zoals de National Pension Funds Authority (Previc ).

Afsluitende opmerkingen

Brazilië heeft de afgelopen jaren veel nieuwe fintech-bedrijven zien ontstaan met verschillende doelgroepen en doelen. Ze dagen de reeds bestaande ‘non-fintech’-bedrijven uit en deze meer traditionele bedrijven proberen de fintech-bedrijven bij te houden.

De proactieve aanpak van het stimuleren van nieuwe wetten en samenwerking met andere landen door de Braziliaanse Centrale Bank zou de FinTechs mogelijk kunnen helpen om verder te groeien en de Braziliaanse markt te veranderen als gevolg van meer concurrentie.

eyesonsuriname